DBとDC インフレに強いのはどっち? 物価上昇に見合った退職金の確保に必要なこと

日本では長らくデフレの時代が続いてきましたが、ここ2,3年は物価が上昇し、それに伴って賃上げの動きも強まってきています。ところが、退職金については「インフレに対応するために金額を引き上げた」という話はこれまでのところあまり聞こえてきません。しかし、物価が上がっているのに退職金の額が変わらなければ、実質的な水準としては下がっていることになります。 今回は、物価上昇に応じて退職金(退職給付)の水準を確保するためには何が必要なのか、制度ごとの特性を踏まえて解説します。

DB(確定給付型)で物価上昇に見合った水準を確保するには

退職金には大きく分けてDB(確定給付型)とDC(確定拠出型)の2つの種類があります。DBは最終的な支給額の計算方法が定められた制度であり、具体的には確定給付企業年金のほか、広い意味では社内準備の退職一時金もこれに含まれます。これに対してDCは毎月の積立額が定められた制度であり、確定拠出年金がこれに当てはまります。

ではDBとDC、インフレへの対応力があるのはどちらでしょうか?結論から言うと、インフレ対応力が備わっているのはDCのほうです。DBでもインフレに対応することは可能ですが、そのためにはいくつかの条件があります。

DBにおける支給額の決め方に様々な方法があり。その方法によってインフレへの対応方法や必要条件が異なってきます。例えば、退職時の基本給に、勤続年数に応じた支給率を掛けて計算する【最終給与比例】の場合、基本給が上がればそれに連動して退職金も増えるため、物価に応じた賃上げにより退職金もインフレに対応できます。

しかしながら昨今の賃上げの動きを見ていると、社員一律にベースアップを行うのではなく、初任給や若手に重点を置いた引上げが行われる傾向にあります。退職時点の基本給の水準が物価に応じて上がらなければ、退職金はインフレに負けてしまいます。

また大企業では、最終給与比例ではなく、退職金用に定められたポイントの累積とポイント単価の掛け算で支給額を計算する【ポイント制】の退職金制度が普及しており、賃金と退職金の計算が切り離されています。ですから、インフレに対応するためには「ポイント単価」の引上げが必要となります。将来のポイントだけの引上げでは過去の累積分が増えないためです。

ただ、ポイント制が普及し始めてからこれまで、物価や賃金が上がらない時代が続いたこともあって、ポイント単価を引き上げたという例はほとんど聞いたことがありません。企業にとってポイント単価の引き上げは債務の増加に直結しますので、従業員や労働組合側から強い働き掛けがあり、それに応えられるだけの財務的な余力がないと実現は難しいかもしれません。

また、確定給付企業年金では【キャッシュバランスプラン】というDCの要素を一部取り入れた制度を採用しているところもあります。多くのキャッシュバランスプランでは、過去5年程度の長期国債の利回りに応じて、退職金の残高に利息を付けていく仕組みを採用しています。

日本の長期金利は、日銀の金融政策により長らく0%近くの水準に抑え込まれてきました。先日、ようやくマイナス金利の解除とイールドカーブコントロールの撤廃が決定されましたが、金利の水準は物価上昇率に追い付いておらず、現状ではインフレに十分対応できていません。キャッシュバランスプランの利率の決め方は労使合意があれば変更することができますが、利率を上乗せするのは先ほどのポイント単価の引き上げと同様、企業の債務の増加につながりますので、財務的な余力があることが条件になるでしょう。

まとめると、DBでインフレに対応するためには、最終給与比例の場合は退職世代の給与の引き上げ、ポイント制の場合はポイント単価の引上げ、キャッシュバランスプランの場合は利率の引き上げが必要となります。

DC(確定拠出年金)で物価上昇に見合った水準を確保するには

これに対してDC(確定拠出年金)の場合には、毎月積み立てられた掛金を個人が選択した商品で運用し、その結果がそのまま支給額となります。ですから、インフレに対応するためには、毎月の掛金と運用利回りの両方が物価上昇に見合った水準になることが必要条件となります。

掛金が基本給の一定率で定められていれば、給与の引上げと連動して掛金も増えることになります。若手・中堅層が中心の引上げであっても、それが将来にわたって積み立てられますので、最終的な支給額の増加につながります。

一方で、給与とは別のポイントなどによって掛金を定めている場合は、掛金の引上げには労使合意による算定方法の見直しが必要となります。ただ、DCの場合には掛金を増やしたとしても企業の債務には影響しないので、DBほどハードルは高くないと考えられます。

また、運用利回りについては各個人が選択した運用商品の結果次第ということになりますが、長期的に物価上昇を上回る運用利回りを確保することは決して難しいことではありません。

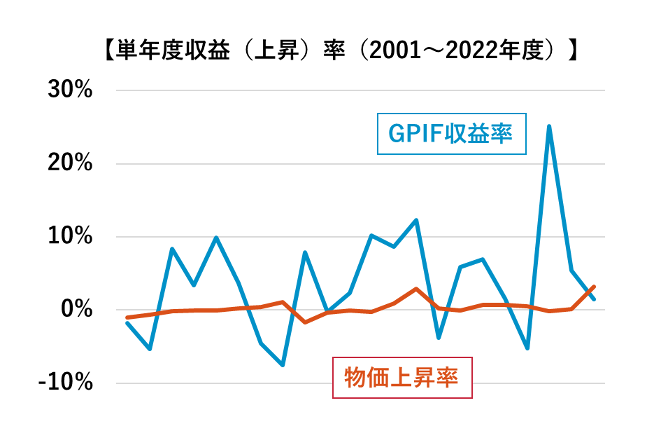

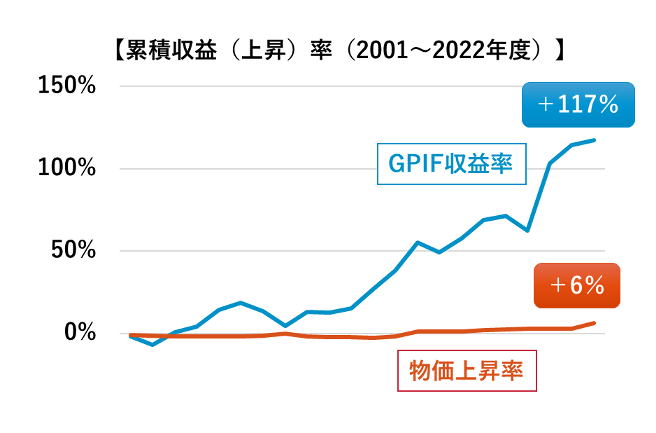

例えば、国の年金資産を運用しているGPIFを例にとると、外国株式、国内株式、外国債券、国内債券にそれぞれ25%ずつ配分するシンプルな基本ポートフォリオに基づいて運用を行っています。運用利回りを1年ごとに見るとデコボコしていて、マイナスになっている年もありますが、10年、20年の単位で見ると、物価上昇率を大きく上回っています。

注:GPIFでは2014年と2020年に基本ポートフォリオの見直しを実施

しかし、マイナスになるのは嫌だからと全て定期預金で運用しているとインフレに負けてしまいます。マイナス金利の解除で「預金金利が20倍」というニュースもありましたが、元々の金利が低すぎただけで定期預金金利は高くても0.2~0.3%程度です。これでは今の物価上昇に全く追いつきません。

まとめると、DCがインフレに対応するためには掛金水準の引上げと物価上昇に負けない運用利回りの確保が必要となります。掛金水準の引上げには制度上の対応が必要となりますが、運用利回りの確保は個人の選択次第です。分散投資を行うことで資本市場の成長を味方につけ、将来の物価水準に見合った退職金を確保できるようにしましょう。

【無料配布中!】従業員エンゲージメントを高める金融教育方法とは

「金融教育」を従業員エンゲージメント向上の“伸びしろ”と捉え、金融教育の必要性やその方法について解説した資料を無料配布中です。

効果のある金融教育の方法にお悩みやご興味をお持ちの人事担当者さま、ぜひダウンロードください。

→資料をダウンロードする

忙しい人事の確定拠出年金の事務負担を軽減!クミタテルのDC運営管理支援サービス「お結び」

当社では、退職金や確定拠出年金の意義や有効な活用方法を社員に伝えるためのサービス「お結び」を提供しています。

退職金や確定拠出年金の導入を社員の一時的な満足で終わらせないために、忙しい人事部の皆様に代わって、当社のコンサルタントが制度の運営管理を支援します。月に1回の業務報告に加え、メールや電話でのサポートが受けられますので、日々の業務は勿論、体制整備や投資教育の企画など、1ヶ月毎に課題がクリアになっていきます。

サービスの詳しい内容や費用、無料相談についてはこちらに掲載していますので是非ご覧ください。

著者 : 向井洋平 (むかい ようへい)

クミタテル株式会社 代表取締役社長

1978年生まれ。京都大学理学部卒業後、大手生命保険会社を経て2004 年にIICパートナーズ入社。2020年7月、クミタテル株式会社設立とともに代表取締役に就任。大企業から中小企業まで、業種を問わず退職金制度や高年齢者雇用に関する数多くのコンサルティングを手掛ける。日本アクチュアリー会正会員・年金数理人、日本証券アナリスト協会検定会員、1級DCプランナー、2級FP技能士。「人事実務」「人事マネジメント」「エルダー」「企業年金」「金融ジャーナル」「東洋経済」等で執筆。著書として『確定拠出年金の基本と金融機関の対応』(経済法令研究会)ほか。